Ликвидность банка является залогом его устойчивости и работоспособности, поскольку банк, обладающий достаточным уровнем ликвидности, в состоянии с минимальными потерями для себя выполнять следующие функции:

- проводить платежи по поручению клиентов (обязательства по средствам на расчетных, текущих и корреспондентских счетах, зарезервированных для расчетов);

- возвращать кредиторам (вкладчикам) средства;

- удовлетворять спрос клиентов на денежные средства в рамках принятых на себя обязательств, например по заключенным кредитным договорам, кредитным линиям;

- погашать выпущенные банком ценные бумаги;

- отвечать по обязательствам, которые могут наступить в будущем, например по забалансовым обязательствам (выданным гарантиям, доверительному управлению, наличным и срочным сделкам) и т. д.

Таким образом, ликвидность банка – это способность приобретать наличные денежные средства на финансовых и денежных рынках по разумной цене для обеспечения своевременных платежей по своим обязательствам.

Для коммерческого банка ликвидность является необходимым условием устойчивости его финансового состояния наряду с рискованностью активных и пассивных операций, сбалансированностью портфелей (ссудного, ценных бумаг, инвестиционного) банка, доходностью операций. Ликвидность имеет немаловажное значение не только для самого банка, но и для его клиентов. Высокая ликвидность является показателем того, что клиент в любой момент сможет вернуть вложенные средства или получить кредит в банке. Акционеров банка она защищает от принудительной продажи активов в случае наступления форс-мажорных обстоятельств.

Ликвидность активов - это способность активов трансформироваться в денежные средства.

Ликвидность баланса – это оптимальное соотношение активов и пассивов с учетом сроков, сумм, видов активов и пассивов.

Ликвидность баланса отражает способность банка обеспечивать погашение обязательств своими активами без вмешательства со стороны на конкретную дату.

В процессе эволюции банковского дела, а также с развитием финансового рынка создавались и совершенствовались многие теории управления ликвидностью. Рассмотрим некоторые основные методы управления ликвидностью.

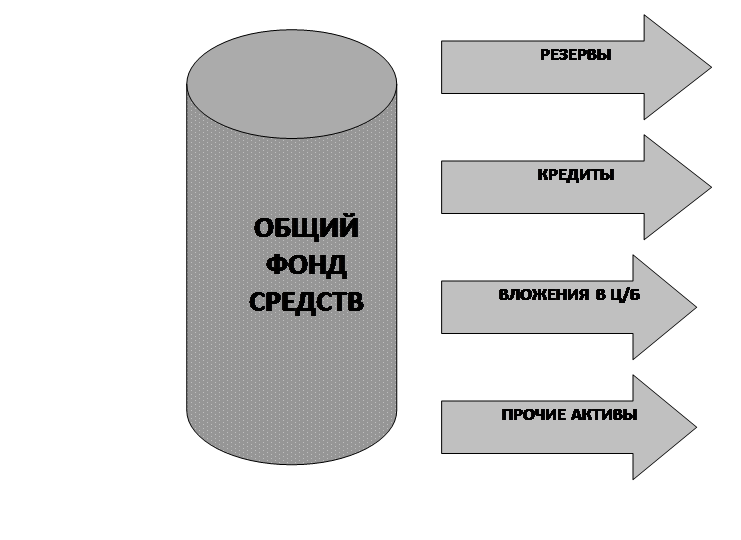

Метод общего фонда средств или «котловой». Этот метод является одним из простейших для применения на практике. Наглядно его можно представить следующим образом

Рисунок 1. Метод общего фонда средств

Средства, которые в процессе своей деятельности размещает коммерческий банк, поступают из различных источников и обладают различными качествами. Сущностью данного метода является объединение всех имеющихся ресурсов в «общий котел» для дальнейшего их распределения между активами в соответствии с предпочтениями банка. До тех пор, пока размещение средств соответствует достижению поставленных банком целей, при проведении конкретных активных операций не учитывается, за счет каких источников средств они осуществляются.

При размещении средств по данному принципу необходимо так сформировать структуру активов, чтобы одновременно учитывать требования и ликвидности, и доходности, т. е. банк должен предварительно установить определенные параметры и приоритеты своей деятельности.

Прежде всего банк должен установить долю высоколиквидных активов, которая пойдет на проведение платежей по счетам клиентов, погашение обязательств до востребования и требований к банку, по которым наступает срок платежа, т. е. обеспечит мгновенную ликвидность. Банкам, у которых наблюдаются сильные колебания в ресурсной базе, необходимо создавать значительные резервы второй очереди, например, в форме вложений в государственные ценные бумаги или краткосрочных межбанковских кредитов и депозитов, чтобы быть в состоянии отвечать по внезапно возникающим обязательствам.

Таким образом, первичное размещение средств из общего фонда осуществляется на цели поддержания ликвидности. Однако, как уже было сказано выше, требование ликвидности противоречит прибыльности функционирования банка. Поэтому при определении доли высоколиквидных и ликвидных активов следует учитывать это обстоятельство и минимизировать долю этих активов для достижения более высокой доходности. Дальнейшее распределение средств общего фонда должно проводиться в соответствии с приоритетами банка и основными направлениями его деятельности.

Актуальные статьи:

Бухгалтерский учет расчетов с дебиторами и кредиторами

Расчеты с дебиторами и кредиторами отражаются страховыми организациями в бухгалтерской отчетности в суммах, отраженных в бухгалтерском учете и признанных ею правильными.

Отражаемые в бухгалтерской отчетности суммы по расчетам с банками, ...

Российская страховая статистика

Зарубежный и российский опыт страхового бизнеса показывает, что сбор, обработка и анализ статистической информации являются ключевыми вопросами, связанными с обеспечением высокой эффективности страховой деятельности. Более того, качество ...

Принципы воздействия на проблемные банки

Среди арсенала мер воздействия Центрального банка на проблемные кредитные организации можно было бы выделить следующие меры стабилизационного характера:

а) совещания и консультации в надзорных органах, нацеленные на выработку путей преод ...