(1)

(1)

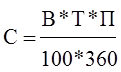

где С – сумма дисконта;

В – сумма векселя;

Т - срок до наступления платежа по векселю, дней;

П – годовая учетная ставка процента;

360 – количество дней в году.

От хозяйствующих субъектов к учету должны приниматься только векселя, основанные на товарных и коммерческих сделках, а также классические банковские векселя, эмитированные другими банками.

Предъявленные к учету векселя должны иметь индоссамент[9], в результате которого банк становится индоссатом и владелец векселя – индоссантом. Учет векселей осуществляется на основе договора. Векселя предъявляются в банк к учету при реестрах установленной формы. Записи по перечисленным в реестре векселям сличаются с реквизитами приложенных векселей. Затем векселя проверяются относительно их экономической и юридической надежности. С юридической стороны проверяются правильность заполнения всех реквизитов, а также полномочия лиц, чьи подписи имеются на векселе, и подлинность этих подписей. Целью проверки экономической надежности векселя является установление полной уверенности его оплаты всеми индоссантами, оставившими передаточные надписи на векселе.

Ссуды под залог векселей отличаются от ссуд в порядке учета векселей, во-первых, тем, что собственность на вексель банку не переуступается, он только закладывается векселедержателем на определенный срок с последующим выкупом после погашения ссуды. Во-вторых, ссуда выдается не в пределах полной суммы векселя, а только на часть номинальной стоимости, с тем чтобы оградить банк от потерь из-за невыкупа векселя. К принимаемым в залог векселям банки предъявляют те же требования юридического и экономического порядка, что и к учитываемым.

Выдача ссуд под залог коммерческих векселей может носить как разовый, так и постоянный характер с оформлением кредитного договора и договора залога. Векселя передаются в банк на основании акта приема-передачи с залоговым индоссаментом. Выдача кредита под залог векселей производится банком в пределах установленного каждому клиенту лимита кредитования. Поэтому перед проведением тех или иных платежных операций по ссудному счету клиента банк делает расчет свободного остатка кредита с учетом принятого в договоре соотношения между задолженностью и обеспечением.

Векселедательский кредит. Суть подобного кредита состоит в том, что между банком и клиентом заключается кредитный договор, согласно которому клиент получает вместо денег простой дисконтный вексель. Номинальная стоимость векселей равна сумме вексельного кредита. Срок векселя превышает срок кредита. В зависимости от этого устанавливается процентная ставка по принципу: чем больше временной лаг от погашения кредита до погашения векселя, тем меньше процентная ставка. Владелец векселя рассчитывается им со своим контрагентом. Таким образом, расчетный вексель используется вместо денег.

При наступлении срока возврата вексельного кредита заемщик (первый держатель) перечисляет в банк соответствующую сумму, и банк по наступлении срока платежа по векселю погашает последний.

На практике многие операции оплаты расчетными векселями производятся со значительным дисконтом по сравнению с номинальной суммой, при этом сумма дисконта нарастает по мере увеличения количества оборотов векселя.

Банку выгодно выдавать кредит не деньгами, а расчетными векселями, так как не надо для этого привлекать реальные ресурсы в сумме выдаваемого кредита. Фактически банк должен только сформировать обязательный резерв под эмитирование векселя. Соответственно это выгодно заемщику так как ставка по вексельным кредитам значительно ниже денежных кредитов.

Актуальные статьи:

Правовое регулирование

В настоящее время основным нормативным актом, регулирующим вексельные отношения в Российской Федерации, является Федеральный закон "О переводном и простом векселе", вступивший в законную силу с 18 марта 1997 г. (с момента его оф ...

Рекомендации по применению зарубежной методики оценки

кредитоспособности

Последние десять лет, период бурного развития банковской системы, вначале количественно, в последующее время качественного, широко обсуждается вопрос об использовании зарубежного опыта в управлении банковским капиталом, в частности таком ...

Понятие и правовая природа договора банковского вклада

По договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и ...