В условиях рыночной экономики остро стоит проблема объективной оценки финансового положения банка, его устойчивости к быстро меняющимся условиям функционирования, эффективности достижения результатов деятельности, их соответствия многоплановой стратегии развития банка. Решение этих и многих задач может быть достигнуто лишь на основе анализа финансовой деятельности банка. Анализ ресурсной базы банка является одним из первых этапов комплексной системы анализа финансово деятельности коммерческого банка, так как сами по себе пассивные операции "исторически" играют первичную и определяющую роль по отношению к активным операциям и являются необходимым условием для их осуществления. Пассив баланса банка характеризуют источники его средств, которые определяют состав и структуру активов. Таблица 2.1 наглядно демонстрирует соотношение собственных и привлеченных средств в структуре пассива банка и динамику этого соотношения за анализируемый период.

Таблица 2.1 – Анализ динамики объема и структуры пассивов филиала "Ростовский" ОТП Банка за 2009–2010 годы

|

Наименование показателя |

Сумма, тысяч рублей |

Структура, процентов |

Отклонения | |||||

|

2009 |

2010 |

2009 |

2010 |

Абсолютные, тысяч рублей |

Относительные, процентов | |||

|

+ |

– |

+ |

– | |||||

|

Собственные средства |

2231,0 |

2803,0 |

14,8 |

15,2 |

572,0 |

– |

125,6 |

– |

|

Привлеченные средства |

6764,0 |

7818,0 |

85,1 |

84,8 |

1054,0 |

– |

115,5 |

– |

|

Пассивы, всего |

8995,0 |

10621,0 |

100,0 |

100,0 |

1626,0 |

– |

118,0 |

– |

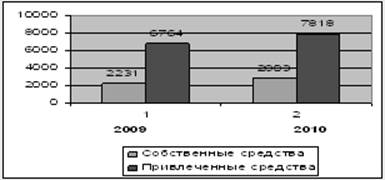

В структуре пассивов привлеченные ресурсы увеличились на 16 процентов, или на 1054 тысяч рублей, удельный вес составил – 73,6 процента; собственные средства возросли в 1,26 раза, а их доля возросла с 24,8 до 26,4 процента. В среднем по российским коммерческим банкам данное соотношение составляет 80 процентов и 20 процентов соответственно. Представим анализ динамики объемов и структуры пассивов филиала "Ростовский" ОТП Банка по городу Донецку на рисунке 2.3.

Рисунок 2.3 – Структурное соотношение собственных и привлеченных средств

Соотношение собственных и привлеченных средств коммерческие банки должны поддерживать в соответствии с установленным нормативом. Этот норматив обеспечивает минимально необходимый уровень ликвидности банка. В то же время этот структурный показатель характеризует степень зависимости банка от привлеченных средств, а также показывает результативность работы банка по мобилизации с финансового рынка временно свободных ресурсов.

Для полного понимания структуры пассивов проведем более расширенный анализ пассивов филиала "Ростовский" ОТП Банка, результаты анализа представим в таблице 2.2.

Актуальные статьи:

Права и обязанности сторон по договору на проведение аудиторской проверки

Перечень прав и обязанностей аудиторских организаций и заказчиков (аудируемых лиц) содержится в ст.ст.5, 6 Закона об аудиторской деятельности, а также в параграфе 1 гл.37 и 39 ГК РФ.

В соответствии с пп.4 п.1 ст.5 Закона об аудиторской д ...

Сущность и условия функционирования безналичных

расчётов

Выполнение банками функции безналичных расчетов связано, прежде всего, с концентрацией и хранением на банковских счетах свободных денежных средств хозяйства, государства и населения. Коммерческие банки открывают своим клиентам различные в ...

Становление банковской системы России

Эволюция развития банковской системы России происходила на протяжении длительного периода времени и переживала определенные изменения, пока не сформировалась ее нынешняя структура. Проследим основные этапы этого эволюционного развития.

З ...