В абсолютных показателях «общий объем выданных кредитов населению в октябре 2009 г. составил 4 826,5 миллиардаевро, изкоторых 72% или 3 454,1 млрд.европриходилосьнаипотечныекредиты, а 28% или 1 372,4 млрд.евро напотребительские. ОбъёмпросроченнойзадолженностипопотребительскимкредитамвЕвропена ту же датусоставил 77,4 млрд.евро, или 5,6% отобщегообъёмавыданныхнапотребительскиенуждыкредитовевропейскимибанками, что в 3,8 раза меньше аналогичных показателей в России» [29].

Развитие потребительского кредитования в 2010-2011 гг. показало смягчение кризиса и начинающийся рост. Темпы роста кредитования к началу 2011 г. составили 103,4% против 103,0% в конце 2010 г. Это объясняется не только улучшением общей экономической ситуации и повышением благосостояния, но и политикой ЕЦБ, который с июля 2009 г. удерживает ставку рефинансирования на уровне в 1%. Монетарная политика ЕЦБ направлена на снижение и удержание на минимальном уровне инфляции. Центральный банк России, несмотря на мероприятия, призванные сдерживать темп инфляции (что обусловило повышение ставки рефинансирования до 8,5%), в настоящее время склонен к стимулированию кредитного сектора. Общее улучшение экономической ситуации в России в 2010 г. также позволило определить положительные темпы роста потребительского кредитования.

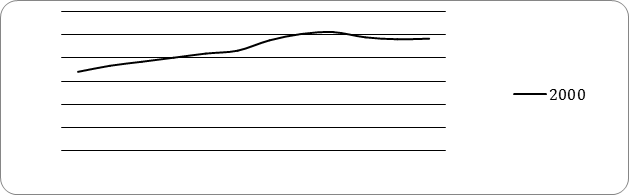

В США потребительское кредитование развивалось более успешно, чем в зоне евро (Рис. 2).

Рисунок 2 – Динамика потребительского кредитования в США, млрд. долл.

Источник: [29]

Как показывает график, постоянное повышение объемов выдаваемых кредитов населению происходило вследствие повышения реальной заработной платы и общего благосостояния и расширения потребительских рынков. Большую часть выдаваемых кредитов занимает ипотека: до кризиса примерно 90% семей приобретало жилье с помощью ипотечных кредитов, объем ипотечного кредитования к 2005 г. достиг 3,5 трлн. долл. «Росту ипотечного кредитования способствовало неуклонное – с 1950-х гг. практически до начала 2007 г. – повышение цен на жилье. Это открывало возможности получения выгодных кредитов под залог домов, их покупки в порядке инвестирования, вовлечения в ипотечное кредитование несостоятельных граждан. Все эти категории заемщиков рассчитывали на возможность в случае необходимости продать дом по цене, превышающей стоимость залога, и поэтому охотно шли на риск» [23, с.5].

Начавшийся в 2007-2008 гг. экономический кризис напрямую повлиял на объем выдаваемых кредитов, который к началу 2010 г. снизился на 5,9%. ФРС опасалось дальнейшего сокращения кредитования на 2000 млрд. долл. в результате действия механизма мультипликатора, вследствие чего была понижена ставка рефинансирования до 1%, расширены возможности кредитования коммерческих банков, а также введены общие меры пополнения ликвидности. «Ситуацию усугубляли и домохозяйства, которые были более склонны отдавать долги, чем потреблять – рынок потребительского кредитования был перенасыщен» [23, с.6].

В 2010 – начале 2011 гг. наблюдается положительная динамика потребительского кредитования. В феврале 2011 г. объем выданных кредитов населению увеличился на 3,8%, или на 7,62 млрд. долл. в абсолютном выражении. В основном это произошло за счет неревольверного кредита (включающего в себя и кредиты на образование), что вызвано сезонным ростом займов на обучение. Несмотря на это, револьверные кредиты показывают тенденцию к сокращению – на 13% к началу 2011 г. по сравнению с 2010 г. Таким образом, страны Евросоюза и США имеют больший опыт предоставления потребительских кредитов, чем Россия. Российский рынок потребительских кредитов на современном этапе развивался стремительно и бурно, вплоть до кризиса 2008 г. показывая только положительную динамику. Однако если для России подобная услуга казалась новой, то на Западе потребительский кредит был одной из самых распространенных банковских услуг. Подобное развитие кредитования за рубежом было вызвано множеством факторов, однако главную роль в становлении потребительских кредитов сыграла отмена Бреттон-Вудской денежной системы, что означало новый этап не только в развитии банков, но и мировой экономики в целом. Разворачивающаяся либерализация и общее повышение благосостояния граждан привели к все более возрастающей необходимости совершения покупок в кредит – дополнительно этому способствовали невысокие процентные ставки (в среднем примерно 7,8% годовых) и многообразие предлагаемых услуг и льгот. Экономический кризис 2008 г. затронул все сферы экономики, в том числе и кредитование физических лиц, что привело к общему его снижению. Однако улучшение ситуации в 2010-2011 гг. в еврозоне и США позволяет говорить о начинающемся восстановлении темпов кредитования, которые, по сообщениям аналитиков, продолжатся и в дальнейшем.

Актуальные статьи:

Методика расчета показателей инфляции для

рынка ценных бумаг

По определению инфляция – это уменьшение покупательной способности денег с течением времени. Основными числовыми показателями инфляции являются темп прироста и показатель инфляции.

Темп прироста цен вычисляется по формуле:

J

=

C

1/

C

...

Сущность, понятие, краткосрочного кредита

Кредит - предоставление денег или товаров в долг, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений. Возникновение кредита связано непосредственно со сферой обмена, где ...

Особенности применения залоговых отношений в работе АСБ «Беларусбанк»

Среди традиционных видов банковской деятельности наиважнейшую роль играют кредитные операции. Важность анализа кредитных вложений, в частности, кредитных вложений, обеспеченных залогом, объясняется следующими обстоятельствами:

· кредитны ...