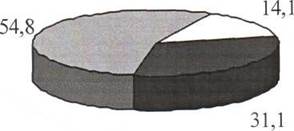

Значительную сумму в этом периоде АППБ «Аваль» получило от МФК - 186,2 тыс. грн., удельный вес 31,1 %. Работа менеджеров банка в этом направлении была в этом году достаточно эффективной. Наименьшую часть процентных активов занимали доходы от кредитов, выданным физическим лицам - 84,4 тыс. грн. или 14,1%.

Рис. 2.3.1 - Структура процентных доходов АППБ «Аваль» в 2005 г.

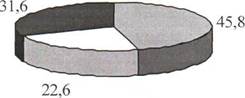

В 2005 году структура процентных доходов АППБ «Аваль» имела такой вид: доходы от кредитов СПД занимали по-прежнему первую позицию 45,8 % или 434,3 тыс. грн. в абсолютном значении, доходы от МФК составляли 31,6 % в общей сумме процентных доходов, а от кредитов, выданных физическим лицам - 22,6 % (рис. 2.3.1, 2.3.2, 2.3.3).

Рис. 2.3.2 - Структура процентных доходов АППБ «Аваль» в 2005 г.

В 2006 году структура процентных доходов АППБ «Аваль» существенно изменилась. Наибольшую сумму процентных доходов было получено от кредитов, предоставленных физическим лицам - 458,0 тыс. грн., или 57,2 %. Это объясняется существенным увеличением объема кредитов, выданных отделом индивидуального кредитования. Доходы от кредитования корпоративных клиентов составили 280,7 тыс. грн., или 35,1 %. Наименьший удельный вес в общей сумме процентных доходов был у МФК - 7,7 %.

57,2

55,1

Рис. 2.3.3 - Структура процентных доходов АППБ «Аваль» в 2006 г.

Эффективная система риск - менеджмента - ключевой момент для поддержания финансовой устойчивости и высокой платежеспособности банка. С этой целью в АППБ «Аваль» разработана и внедряется комплексная система управления рисками, которая ориентирована на принципы раннего реагирования, своевременного выявления рисков и минимизацию их влияния на деятельность банка.

Для данного этапа развития Банка самыми существенными среди финансовых рисков, сопровождающих деятельность при проведении активных операций, являются риск ликвидности и кредитный риск.

Большое внимание при управлении активными операциями в АППБ «Аваль» уделяется контролю риска ликвидности. Это риск недостаточности поступлений денежных средств для покрытия их оттока, то есть риск того, что банк не сможет рассчитаться в срок по собственным обязательствам в связи с невозможностью при определенных условиях быстрой конверсии финансовых активов в платежные средства без существенных потерь. Для банка важно своевременно детально анализировать влияние данного вида риска на его операции.

Рассмотрим нормативы мгновенной и общей ликвидности банка.

Таблица 2.3.3 - Динамика норматива мгновенной ликвидности АППБ «Аваль» за 2004-2006 гг.

|

Показатель |

2004 год |

2005 год |

2006 год | ||

|

Средства на кор. счете, тыс. грн. |

3507,1 |

2040,7 |

10018,1 | ||

|

Средства в кассе, тыс. грн. |

1398,4 |

1441,7 |

3153,4 | ||

|

Средства на текущих счетах, тыс. грн. |

9327,1 |

10637,5 |

18359,8 | ||

|

Коэффициент мгновенной ликвидности, Н 4 % |

52,6 |

32,7 |

72,0 | ||

Актуальные статьи:

Взаимодействие банков с коллекторскими компаниями

Collection (от англ. Collect – собирать, взимать, инкассировать) – это профессиональное, технологически отработанное взыскание бесспорной задолженности. Collection направлено на возвращение плохих долгов. Коллекторский бизнес предусматрив ...

Рыночные риски: сущность, методы оценки

Рыночный риск представляет собой возможность потерь, связанных с неблагоприятными движениями финансовых рынков. Рыночный риск имеет макроэкономическую природу, т.е. источниками рыночных рисков являются макроэкономические показатели финанс ...

Формы и классификации кредита. Кредитные операции банков

Структура кредита включает в себя три элемента — кредитора, заемщика и ссуженную стоимость.

В зависимости от ссуженной стоимости выделяют товарную, денежную и смешанную (товарно-денежную) формы кредита.

Товарная форма кредита. Несмотря ...