Где CF - денежный поток, генерируемый активом (бизнесом), в t-ый момент времени, i - ставка дисконтирования.

При условии (допущении) стабильности (роста или снижения) величины денежного потока в долгосрочном периоде формула принимает вид (2):

V= CF/I (2)

где I - ставка капитализации. Ставка капитализации отличается от ставки дисконтирования тем, что ставка дисконтирования используется при расчетах для неограниченного времени, а ставки капитализации соответствует ограниченному времени работы объекта оценки. CF - среднегодовой денежный поток.

Метод расчета рыночной стоимости объекта оценки с использованием формулы (2) известен как метод капитализации и может использоваться с большими допущениями, когда необходимо сделать экспресс-оценку стоимости в сжатые сроки.

Выделяются следующие подходы к оценке банков: внешняя оценка, внутренняя оценка, оценка собственного (акционерного) капитала, оценка стоимости банка в целом.

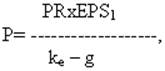

Для оценки рыночной стоимости акций в стабильных банках, выплачивающих дивиденды, используется формула Гордона, использующая достаточно упрощенное представление денежного потока к акционерам:

(3)

(3)

где EPS - чистая прибыль, приходящаяся на одну акцию:

EPS1=EPS(1+g).

PR - доля чистой прибыли, выплачиваемая в форме дивидендов (payment ratio),

g - ожидаемые темпы роста прибыли (для стабильных компаний g берется в размере, не превышающем средние темпы роста ВВП в экономике страны).

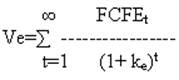

Рыночная стоимость акционерного капитала (собственного) определяется по формуле:

(4)

(4)

где FCFE - чистый денежный поток «к акционерам» банка,

ke - требуемая инвесторами доходность вложений в акции банка.

Что касается оценки проблемного банка, то рекомендуется придерживаться следующих подходов:

оценка стоимости проблемного банка должна проводиться в оптимально короткие сроки. Это следует из того правила оценки качества активов, что если с проблемным активом с течением времени ничего не происходит, то его качество снижается;

возможны трудности в получении полной и достоверной информации, поэтому оценка в значительной степени будет носить экспертных характер; в условиях недостатка информации рекомендуется использовать пессимистический вариант с корректировкой на рыночные условия;

так как фактор зависимости проблемного банка от кредиторов, акционеров и органов банковского надзора велик, необходимо наладить информационную работу и переговорный процесс для получения достоверной оценки возможных перспектив развития событий.

Отдельно следует остановиться на факторах, увеличивающих рыночную стоимость банка в России. Во-первых, уровень инфраструктуры и монопольное положение на рынке (Сбербанк). Во-вторых, прозрачность, то есть способность банка показать, за счет чего генерируются доходы и как они распределяются, какова структура собственности. В-третьих, качество активов и эффективность вложений банка. В условиях сильных колебаний процентных ставок преимущества получают банки с высокой долей стабильных комиссионных доходов, которые менее зависят от экономического цикла.

Актуальные статьи:

Инвентаризация финансовых вложений

В целях обеспечения достоверности данных бухгалтерского учета и отчетности предприятия и организации обязаны проводить инвентаризацию имущества и финансовых обязательств.

Порядок проведения инвентаризации установлен в Методических указан ...

Уровень процентных ставок

Ставка рефинансирования, исходя из фактических и ожидаемых темпов инфляции, ситуации на валютном и других рынках, в 2005г. была снижена с 17% до 11% годовых. Среднем за 2005г. ставка рефинансирования сложилась на уровне 13,6% годовых прот ...

Обеспечение пособиями по беременности и родам

Пособия по беременности и родам выплачиваются в течение всего отпуска по беременности и родам в размере полного заработка.

1. Право на пособие по беременности и родам имеют все работающие женщины, состоящие в трудовых отношениях с собств ...