«Особенностью российской практики в сфере работы банков с ценными бумагами является то, что экономический эффект от её проведения состоит в процессе замещения их как кредитного средства, предоставляемого в товарной форме».[4]

Оценка рыночной стоимости коммерческого банка, его бизнеса характеризуется особенностями:

сочетание в деятельности банка традиционных функций финансового посредника (между депозиторами средств и потребителями, перераспределения финансовых средств между регионами, отраслями, хозяйствующими субъектами) с возрастающей ролью производителя финансовых услуг и продуктов;

жесткий надзор за деятельностью банков со стороны Банка России и других госорганов (обязательные нормативы, проверки, многоплановая отчетность, требования к ликвидности, резервированию);

небольшая доля собственного капитала в пассивах (в среднем до 10%), большая доля привлеченных средств, включая заемные, краткосрочный характер пассивов (80% пассивов российских банков - краткосрочные);

большая роль (в создании стоимости банка) нематериальных активов: качество бизнес-процессов, оргструктура, квалификация персонала, система управления и т.д.), включая гарантии по страхованию вкладов;

значительные риски, связанные со структурой и качеством активов и пассивов, характером выполняемых операций.

При оценке рыночной стоимости любого актива и бизнеса используют три подхода: затратный, сравнительный и доходный.

Затратный подход заключается в поэлементной оценке рыночной стоимости активов и обязательств банка и обусловлен различием результатов балансовой и рыночной оценки составляющих активов и пассивов банка.

При оценке действующего банка используется метод чистых активов, при решении о ликвидации или покупке банка используется метод ликвидационной стоимости. При этом можно выделить в рамках затратного подхода и ряд вспомогательных, специфических методов оценки, позволяющих определить рыночную стоимость всех составляющих активов банка адекватными методами (нематериальные активы, вложения в ценные бумаги, кредитный портфель, портфель валют, недвижимость и т.д.) и обязательств (выпущенные векселя, облигации, сертификаты, депозиты, полученные кредиты).

Сравнительный подход так же, как и затратный, не учитывает перспектив развития объекта оценки. Его невозможно применить, если 1)отсутствует активный рынок соответствующего товара (акций, активов) и 2) отсутствует информация, статистические данные о котировках акций банков, сделках слияния и поглощения, о результатах оценки различных банков. Суть методов сравнительного подхода (метод сделок, метод рынка капитала, метод отраслевых коэффициентов) состоит в выборе объекта-аналога, сборе данных о его стоимости и корректировке ее с помощью системы коэффициентов, отражающих различия между оцениваемых объектом и объектом-аналогом.

Доходный подход основан на прогнозировании денежных потоков банка в перспективе и их приведении к настоящему (или будущему) моменту времени. Для банков растущих, созданных на базе новых технологий обслуживания клиентов (Интернет-бэнкинг, телефонный бэнкинг, виртуальные банки) этот подход к оценке бизнеса банка в целом и его акций является наиболее адекватным.

Основными методами, используемыми при доходном подходе, являются методы DCF (discounted cash flow), метод капитализации, метод добавленной экономической стоимости (EVA) и др. Важным принципом использования метода денежных потоков (DCF) является разграничение задач:

оценки рыночной стоимости бизнеса или компании (банка) в целом, основанной на прогнозировании и дисконтировании свободного денежного потока (FCF), генерируемого деятельностью банка с определенной структурой активов и пассивов;

оценки рыночной стоимости акционерного (собственного) капитала банка, основанной на прогнозировании и дисконтировании остаточного денежного потока «к акционерам» (FCFE).

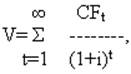

В общем виде формула определения рыночной стоимости актива (бизнеса) методом DCF имеет известный вид:

(1)

(1)

Актуальные статьи:

Порядок и правила страхования авиационных рисков

ПОРЯДОК И ПРАВИЛА проведения обязательного авиационного страхования гражданской авиации утверждены постановлением Кабинета министров Украины от 12 октября 2002 г. № 1535.

Обязательное авиационное страхование гражданской авиации проводитс ...

Определение расходов банка и их классификация

Расходы – это затраты банка, связанные с осуществлением операций, обеспечивающих функционирование их деятельности.

Расходы коммерческого банка можно классифицировать

К расходом банка относятся:

· Материальные расходы

· Расходы на опла ...

Анализ депозитных и сберегательных сертификатов банка

Сертификат – ценная бумага, удостоверяющая сумму вклада (депозита), внесенного в банк, и права вкладчика на получение по наступлению установленного срока суммы вклада (депозита) и процентов по нему в любом филиале банка.

Сертификат являе ...