Оперируя в нестабильной среде и не обладая всей полнотой информации о контрагентах, коммерческие банки вынуждены принимать риск в повседневной деятельности. При этом банки имеют возможность минимизировать значительную часть несистемного риска, однако не всегда делают это, поскольку риск прямо пропорционален доходу и вполне приемлем при наличии достаточных компенсаций.

В исследовании риска целесообразно разграничить два ключевых направления — распознавание и оценка уровня риска и принятие решений в области риска.

Специфика экономического аспекта риска связана с тем, что риск, несмотря на ожидаемый финансовый выигрыш, отождествляется с возможным материальным ущербом, вызванным реализацией выбранного хозяйственного, организационного или технического решения, и/или неблагоприятным воздействием окружающей среды, включающим изменение рыночных условий, форс-мажорные обстоятельства и т.д. Такая трактовка риска в банковской сфере вполне оправдана, поскольку, выполняя функции финансовых посредников в экономической системе, коммерческие банки покрывают львиную долю своих потребностей в денежных ресурсах за счет привлеченных средств. Следовательно, для того чтобы формировать пассивы путем заимствования, банки должны обладать высокой степенью надежности и общественным доверием. Общество же, в свою очередь, склонно доверять свои временно свободные денежные средства тем финансовым посредникам, которые демонстрируют стабильную прибыль и минимальные потери. Таким образом, для банка риск представляет собой вероятность потерь и тесно связан с нестабильностью банковского дохода.

В процессе изучения, а тем более в процессе управления банковскими рисками необходимо помнить, что в реальности все виды рисков тесно взаимосвязаны. Помимо выявления и оценки индивидуальных или «чистых» рисков своей деятельности (таких как процентный, кредитный риски и риск ликвидности) банку необходимо представлять себе совокупный уровень принимаемого им риска. Этот этап требует количественного и качественного анализа потенциальных потерь, а также информации о понесенных банком потерях в прошлом.

Качественный анализ предполагает расчет следующих показателей:

Максимальные поддающиеся предвидению потери (MFL, maximum foreseeable loss) — максимальная величина потерь, которые понесет банк, если события будут развиваться по самому худшему сценарию и система «обеспечения безопасности» банка не сработает.

Максимальные вероятные потери (MPL, maximum probable loss) — максимальная величина потерь, которые может понести банк, с учетом того, что потери до некоторой степени контролируются эффективной системой защиты и покрытия.

Количественный анализ заключается в сборе и обработке статистических данных:

-составление базы данных о потерях с описанием причин, их вызвавших;

-составление 5-летней (и более) истории банковских потерь с полным их описанием;

-классификация потерь (например, по вызвавшим их причинам);

-расчет и определение потерь, о которых нет отчетности;

-определение основных тенденций на основе собранной статистики;

-составление прогноза банковских потерь на перспективу.

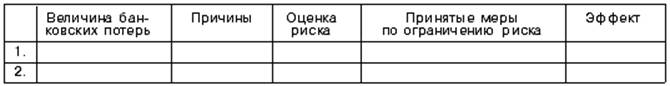

Полезным инструментом для принятия управленческих решений в области банковских рисков является ретроспективная Матрица примеров оценки и использованных приемов минимизации рисков, используемая многими зарубежными кредитными организациями. Такая матрица составляется на основе банковской практики решения кризисных ситуаций и может иметь следующую форму (см. таблицу 1.2).

Таблица 1.2 Матрица примеров оценки и использованных приемов минимизации рисков

Идентификация и классификация потенциальных убытков помогает банку решить сразу несколько проблем. В частности, сбор информации на систематической основе позволяет:

а) создать базу данных для будущих прогнозов банковских потерь,

б) выявить наиболее слабые места в организации финансового посредника и выделить ключевые направления реорганизации его деятельности,

в) определить наиболее эффективные методы минимизации рисков.

Ключевыми способами ограничения банковских рисков принято считать следующие:

- объединение риска — метод, направленный на снижение риска путем превращения случайных убытков в относительно небольшие постоянные издержки (данный метод лежит в основе страхования);

- распределение риска — метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики (наиболее часто применяется при проектном финансировании);

Актуальные статьи:

Проблемы развития банковской системы

Основной особенностью реформирования банковской системы Китая является тот факт, что нестабильность государственных банков угрожает всей китайской политике реформ. Более 20 лет экономическая политика социальной гармонии гарантировала пред ...

Система обязательных нормативов кредитных

организаций, осуществляющих эмиссию облигаций с ипотечным покрытием

Норматив достаточности собственных средств (капитала) рассчитывается в порядке, установленном пунктом 2.1 Инструкции Банка России от 16 января 2004 года № 110-И «Об обязательных нормативах банков», зарегистрированной Министерством юстиции ...

Анализ финансовой деятельности Тамбовского филиала ОАО АКБ «РОСБАНК»

Для эффективного управления Филиалом руководство Тамбовского филиала ОАО АКБ «РОСБАНК» применяет финансовый анализ.

Финансовый анализ – метод оценки и прогнозирования финансового состояния банка на основе бухгалтерского баланса.

Финансо ...