В процессе осуществления депозитной политики коммерческим банкам целесообразно использовать следующий математический инструментарий.

1. При определении среднего срока хранения вкладов, который отражает в динамике стабильность вкладов, что особенно важно для оценки вкладов в качестве ресурсов краткосрочного кредитования.

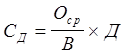

, (1.1)

, (1.1)

где: СД - средний срок хранения в днях;

Оср - средний остаток вкладов;

В - оборот по выдаче вкладов;

Д - количество дней в периоде.

2. При определении уровня оседания средств, поступивших во вклады:

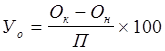

, (1.2)

, (1.2)

где: Ок - остаток вкладов на конец года;

Он - остаток вкладов на начало года;

П - поступления во вклады.

3. При определении доли средств от плановой выручки, оседающей на расчетном счете, которая без ущерба для предприятия может быть помещена на срочный депозитный счет:

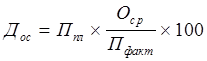

, (1.3)

, (1.3)

где: Дос - доля средств от плановой выручки предприятия, которая может быть помещена на срочный депозитный счет в планируемом периоде:

Оср - средний остаток средств на расчетном счете за соответствующий период прошлого года (3, 6, 9, 12 месяцев), рассчитывается как средняя хронологическая на основании фактических остатков на месячные или квартальные даты;

Пфакт - фактические поступления на расчетный счет (фактическая реализация за соответствующий период прошлого года);

Ппл - ожидаемые поступления на расчетный счет (план по реализации) в планируемом периоде.

Важнейшим инструментом депозитной политики является процент. Чем надежнее пассивы, т.е. чем больше срок и сумма депозитов, тем больший процент гарантирует банк. Кроме того, процент по депозиту должен учитывать уровень инфляции.

Депозитная политика отечественных коммерческих банков начинает применять инструменты зарубежной практики - это депозитный сертификат на предъявителя, появившийся в конце 1990 г., который может обращаться на рынке как любая другая ценная бумага. Он имеет два преимущества. Во-первых, депозитные сертификаты в отличие от других инструментов депозитной политики являются предметом биржевой игры, и, следовательно, покупатель может рассчитывать на извлечение дополнительной прибыли в результате благоприятного изменения конъюнктуры рынка. Во-вторых, в случае осуществления правительством намерений о замораживании депозитов предприятий приобретение сертификата, имеющего свободное хождение на рынке, даст их владельцам некоторую свободу маневра. В этой ситуации сертификат становится альтернативным средством платежа.

Банки должны иметь свою стратегию поддержания устойчивости депозитов. Частью такой стратегии выступает маркетинг - повышение качества обслуживания клиентов, с тем чтобы они оставались верными банку и во время кризисных ситуаций. Повышение срока сберегательных депозитов, их средней суммы также смягчает колебания депозитов во время кризисов.

В процессе анализа ликвидности баланса целесообразно выявить меру соблюдения принципов ликвидности с помощью поддержания оптимального соотношения между сроками депозитов и сроками средств, размещаемых в активных операциях. Анализ целесообразно проводить путем расчета следующих коэффициентов:

Актуальные статьи:

Сущность, функции, источники и формы кредита

Кредит представляет собой форму движения денежного капитала, предоставляемого в ссуду. Кредит тем самым обеспечивает трансформацию денежного капитала в ссудный и выражает отношения между кредиторами и заемщиками. При его помощи свободные ...

Бухгалтерский учет расчетов с дебиторами и кредиторами

Расчеты с дебиторами и кредиторами отражаются страховыми организациями в бухгалтерской отчетности в суммах, отраженных в бухгалтерском учете и признанных ею правильными.

Отражаемые в бухгалтерской отчетности суммы по расчетам с банками, ...

Выпуск собственных векселей

Операции коммерческих банков с векселями регулируются письмом Центрального банка РФ [5]. Согласно этому документу при выпуске собственного векселя коммерческий банк может выступать в качестве либо векселедателя простого векселя, либо векс ...