Рис. 3.4.Представление функции идентификации рисков в виде последовательности бизнес-процессов

Ролевые модели процессов — бизнес-процессы с закреплением исполнителей за отдельными операциями и ответственного за бизнес-процесс в целом. Так как детализированные операции, из которых складываются бизнес-процессы, за кем-то закреплены, то одновременно с описанием процессов делается еще один важный шаг — структурная модель трансформируется в процессно-ролевую модель. Практика показывает, что основными требованиями, от выполнения которых зависит эффективность работы RMG, являются:

- Организационная независимость риск-менеджмента, обеспечить которую возможно только путем включения руководителя RMG в состав топ-менеджмента банка.

- Сегрегация функций внутри RMG — выделение специалистов, ответственных за каждое направления контроля рисков.

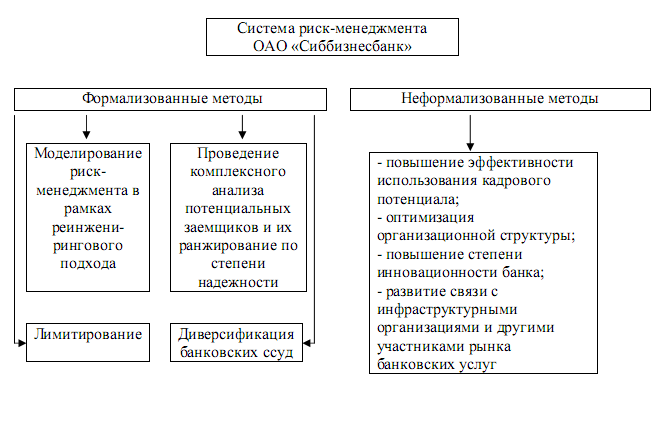

На рис. 3.5 рассмотрим общую модель совершенствования системы риск-менеджмента в ОАО «Сиббизнесбанк».

Рис.3.5. Система совершенствования риск-менеджмента ОАО «Сиббизнесбанк»

В рамках предложенной программы совершенствования риск-менеджмента , ООО «Сиббизнесбанку» рекомендуется:

1. Сведение до минимума в пассиве межбанковских кредитных вложений для снижения банковских расходов, повышения прибыльности активов (их рентабельности), обеспечения независимости от внешних обстоятельств (прибыльность активов на уровне 3,5 – 3,7% соответствует уровню среднего американского банка, работающего в условиях низкой инфляции).

2. Повышение доли активов, приносящих прибыль, ко всей сумме активов (уровень среднего американского банка 82 – 86%).

3. Минимизация кредитного риска (отношение суммы предоставленных банком кредитов и средств в фонде регулирования к сумме привлеченных средств поддерживать на уровне не выше 70%).

4. Изменение показателя доходности активов (отношение валовых доходов ко всем активам, это значение должно быть не меньше, чем у среднего американского банка – 12%).

5. Изменение показателя отношения собственных и привлеченных средств должен быть в пределах 8 – 18% с обеспечением нормативной ликвидности (активная политика на рынке кредитных ресурсов не должна выходить за рамки обеспечения финансовой устойчивости и надежности).

Актуальные статьи:

Определение финансовых результатов страховой организации

В условиях действующей системы налогообложения у организаций формируются четыре показателя прибыли, существенно различающиеся по величине, экономическому содержанию, функциональному назначению. Базой для всех расчетов служит балансовая пр ...

Денежная система России

Официальной денежной единицей РФ является рубль. Российским законодательством запрещен выпуск иных денежных единиц и денежных суррогатов, определена ответственность лиц, нарушающих единство денежного обращения. Официальное соотношение меж ...

Международные платежные системы СВИФТ

Развитие мирового рынка влечет за собой увеличение объема валютных, кредитных, финансовых, расчетных операций. Увеличивается документооборот, количество деловых бумаг. Информационные потоки выходят за национальные границы. В итоге формиру ...