Положение усугубляется тем, что в послекризисный период банки реструктуризировали кредиты, отложили сроки их погашения на более поздний период. В результате значительная часть ресурсов задействована на длительные сроки, поэтому оборачиваемость кредитных ресурсов резко замедлилась.

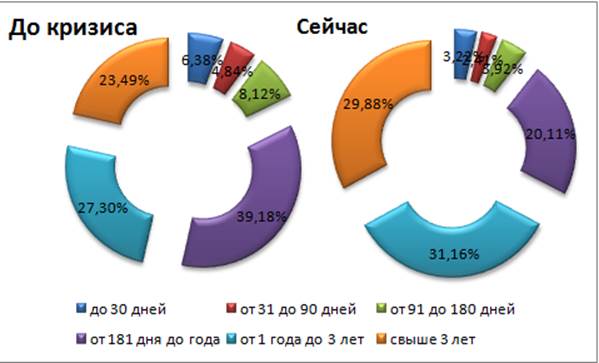

Рис.3структура корпоративного кредитного портфеля (по срокам)

Как видно из данного рисунка, кредиты сроком предоставления свыше года до кризиса занимали 50% в корпоративном кредитном портфеле банков, а сейчас – свыше 70%. То есть не менее 20% кредитов юридическим лицам (2,5 трлн руб.) было реструктурировано.

Банки оказались в трудном положении. Имеющиеся ресурсы по срочности не позволяют им продолжать кредитование долгосрочных проектов. Они вынуждены маневрировать, кредитуя клиентов на короткие сроки. Доля краткосрочных ссуд сократилась, то есть в экономике снизилась оборачиваемость кредитных ресурсов и появилась угроза кассовых разрывов в краткосрочной перспективе. Сокращение краткосрочного кредитования на 1,1 трлн. Руб. больно ударило по малому и среднему бизнесу (61% всех кредитов данному виду заемщиков предоставляется на срок меньше года).

Главная проблема состоит в разработке программы по включению всех источников в ресурсную базу банков. Это должна быть комплексная, взаимосвязанная программа действий. Важно максимально использовать внутренние ресурсы для развития кредитования, а не залезать в долговую зависимость других стран.

Согласно отчетам украинских банков с иностранным капиталом, доля проблемных кредитов (Non performing loans — кредиты с просрочкой более 90 дней) на начало 2010-го составляла от 12 до 36%, что значительно выше официальных данных НБУ (9,4%). Для сравнения — восточноевропейские «дочки» международных фин.групп показывают NPL от 4 до 12%, в России уровень проблемных кредитов не превышает 12%.

В опубликованном на прошлой неделе отчете Raiffeisen International Украина «почетно» занимает первое место по уровню проблемных кредитов (NPL) с показателем 23,6%. Для сравнения, в России у Raiffeisen International «проблемка» составляет всего 10,3%, а средний показатель по группе в центрально-европейских странах находится на уровне 6,5%. Схожая ситуация с венгерским OTP Bank, у его «дочки» в Украине NPL составляет 22,3%, в России — 12,4 %, Венгрии — 7,9%.

Банки неизбежно сталкиваются с заемщиками, которые не в состоянии отдать свои долги. В связи с этим и были разработаны процедуры по взысканию таких долгов и реализация залога по ним. Участие в этих процедурах небанковских инвесторов, а также третьих лиц (специализированных коллекторских агентств) представляет собой относительно новое явление. Именно оно приводит к развитию активной и прозрачной торговли проблемными кредитами. Финансовый кризис ускоряет этот процесс. Поскольку во время кризиса количество проблемных заемщиков резко возрастает, то существующие методы работы с ними не достаточны.

Общая тенденция, характерная для России, а именно акцент на розничные, а не корпоративные портфели, представляется близкой к западной норме на данной стадии развития мировой экономики.

Торговля проблемными долгами является относительно новым явлением.

Таблица.2[2]Развитие рынка неработающих кредитов в мире

|

США конец 1980-х гг. |

Япония – начало 1990-х гг. |

|

Кризис в секторе кредитов и сбережений Продажа кредитов для компенсации затрат |

Экономические проблемы Взрыв пузыря недвижимости Перестройка банковского сектора |

|

Франция – 1995 г. |

Италия – конец 1990-х гг. |

|

Перестройка - экономики - банков |

Национальный кризис Экономический спад в Европе Перестройка определенных отраслей |

|

Юго-Восточная Азия – конец 1990-х |

Тайвань – начало 2000-х гг. |

|

Системный экономический и банковский кризис Перестройка банковского и реального секторов |

Финансовые «пузыри» на рынках розничного кредитования и недвижимости Риски, связанные с юго-Восточной Азией и Китаем |

Актуальные статьи:

Производственная специализация и основные результаты

хозяйственной деятельности ООО "Прогресс-Агро" в 2001-2005 гг.

Природные условия и применяемая структура посевных угодий определяют производственное направление или специализацию хозяйства. Основным показателем, характеризующим специализацию, является структура товарной продукции. Ее анализ выполнили ...

Денежно-кредитная политика Центрального банка РФ

Основополагающей целью денежно-кредитной политики является помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и стабильностью цен. Денежно-кредитная политика состоит в изменении денежного предло ...

Особенности ипотеки жилых домов и квартир. Обращение взыскания на предмет

ипотеки

Для ипотеки индивидуальных жилых домов и квартир, предназначенных для постоянного проживания, принадлежащих на праве собственности гражданам или юридическим лицам, характерны следующие особенности:

Ипотека индивидуальных жилых д ...