Отчисления, предусмотренные законодательством. Как правило, эти расходы связаны с осуществлением предупредительных мероприятий, направленных на снижение риска наступления страхового события и/или уменьшения ущербности при его наступлении. Законодательно установлен предел таких отчислений в структуре тарифа – не более 15%. Средства предупредительных мероприятий в размере, предусмотренном структурой тарифной ставки, направляются на формирование резерва предупредительных мероприятий. Направления использования резерва предупредительных мероприятий могут быть следующими: приобретение и эксплуатация средств противопожарной, охранной сигнализации; финансирование разработок и/или приобретение средств защиты от заболеваний (например, вакцинация); финансирование строительства водозащитных сооружений, средств, защиты от аварийности технических систем и т.п. Кроме резерва предупредительных мероприятий, в качестве указанного элемента нагрузки могут быть иные предусмотренные законодательством отчисления, например, отчисления в резервы компенсационных выплат по ОСАГО (2% от брутто-ставки в резерв текущих компенсационных выплат и 1% от брутто-ставки в резерв гарантий).

Последняя составляющая нагрузки – надбавка на прибыль (плановая прибыль), т.е. прибыль от страховой деятельности, которую рассчитывает получить страховщик. Наличие этого элемента в структуре брутто-ставки подчеркивает предпринимательский характер страховой деятельности.

Составляющие нагрузки могут рассчитываться как на 100 руб. страховой суммы, так и в проценте к брутто-ставке.

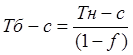

Брутто-ставка рассчитывается по формуле (7.2).

(7.2)

(7.2)

где Тб-с – тарифная брутто-ставка;

Тн-с – тарифная нетто-ставка;

f – доля нагрузки в брутто-ставке.

Порядок определения тарифной нетто-ставки определим ниже в следующих параграфах этой темы.

Определим, каким образом страховой тариф используется для определения цены страховой услуги. Напомним, что платой за страхование является страховая премия (взнос). Так, если страховой тариф определен в размере 2% (2 руб. на 100 руб. страховой суммы), тогда при страховой сумме в 1000 тыс. руб., страховая премия будет рассчитана в размере 20 тыс. руб. (2 руб.*1000 тыс. руб./100 руб.).

Актуальные статьи:

Характеристика деятельности ЗАО «Банк Русский Стандарт»

ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский Стандарт - закрытое акционерное общество, является юридическим лицом по законодательству Российской Федерации, входит в единую банковскую систему России и осуществляет свою дея ...

Практика реализации факторинговых операций

Осуществлению факторинговой сделки предшествует обязательная аналитическая подготовка. Получив заявку от предприятия на факторинговое обслуживание, факторинговая компания обычно в течение 1- 2 недель изучает экономическое и валютно- финан ...

Организационная структура биржи

Остановлюсь на основных задачах структурных подразделений биржевого аппарата:

1. Центр экономического анализа осуществляет: - контроль за конъюктурой рынка продукции;

- подготовку конъюктурных обзоров;

- анализ технических, экономическ ...