Сбалансированный страховой портфель является одним из важнейших показателецй платежеспособности и финансовой устойчивости страховой компании.

Под термином “страховой портфель” понимается совокупность договоров страхования. Принятых страховщиком. Страховой портфель может определяться по совокупности страховых взносов, по видам страхования, по количеству застрахованных объектов или по размеру общей страховой суммы.

Специализация страховщика зависит в первую очередь от того по каким видам страхования он имеет право осуществлять свою деятельность в соответствии с полученной лицензией.

В данной дипломной работе на основании данных, приведенных в приложении № 2, я проводила анализ страхового портфеля ОАО СФ “Сервита Волгоград” за период времени с 1999 г. по 2001г. Страховая фирма “Сервита Волгоград” на страховом рынке города Волгограда работает с 1992г. и осуществляет страховые услуги на основании лицензии №3346 и приложений к данной лицензии (см. приложение № 1).

ОАО СФ “Сервита Волгоград” за анализируемыймной период заключила следующие договора:

1.Страхование гражданской ответственности организаций, эксплуатирующих опасные производственные объекты, за причинение вреда жизни, здоровью и имуществу третьих лиц и окружающей природной среде в рехзультате аварии на опасном производственном объекте (ОПО);

2. Страхование имущества от огня;

3. Добровольное медицинское страхование (ДМС);

4. Страхование строительно - монтахных работ (СМР);

5.Страхование муниципального нежилого фонда (МНФ).

Анализируя показатели портфеля каждый вид страхования я рассматривала отдельно, при этом выборка рисков проводилась за период не менее 12 месяцевот текущей даты. То есть , анализ проводился на дату 01.01.2000г., то рассматривались все договора в портфеле, действующие в период с 1 января 1999 года по 31 декабря 2000 года.

Все показатели портфеля лучше рассматривать в динамике, что позволит отследить тенденции их изменений в лучшую или худшую стороны. Отслеживание динамики показателей портфеля позволяет еще до получения окончательных результатов финансово-хозяйственной деятельности за отчетный период своевременно принять меры для повышения рентабельности того или иного вида.

Для анализа портфеля используются данные, представленные в таблице 2.7.

Количество объектов в портфеле. На каждую заданную отчетную дату определяется количество застрахованных объектов по договорам, действующим на эту дату. При этом получается два показателя - количество действующих договоров и количество застрахованных объектов. Эти показатели особенно важно различать при таких видах страхования, как страхование от несчастных случаев и болезней и страхование средств наземного транспорта. Если количество застрахованных объектов более 1000, то закон больших чисел будет реализован, и все дальнейшие вычисления будут достоверными.

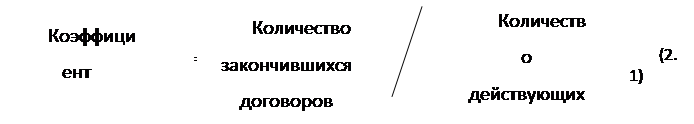

Расчет коэффициента равновесия. Данный коэффициент представляет собой отношение закончившихся договоров к действующим на рассматриваемую отчетную дату и показывает - развивается данный вид страхования, находится в состоянии стагнации или наоборот идет сокращение вновь заключаемых договоров страхования. В сбалансированном портфеле, естественно, коэффициент равновесия должен быть меньше 1.

|

На основании данных таблицы 2.6 рассчитываем коэффициент равновесия по каждому виду страхования и данные записываем в таблицу 2.7.

Коэффициент равновесия по ОПО, Страхованию имущества от огня, ДМС и СМР не рассчитывался , так как на 01.01.2000г. не было ни одного закончившегося договора.

На 01.01.2001г. закончилось 5 договоров только по ОПО, таким образом коэффициент равновесия равен

5/5=1.

В сбалансированном портфеле, естественно, коэффициент равновесия должен быть меньше 1, таким образом можно сделать вывод, что страховой портфель в 2001г. был несбаалнсирован.

Актуальные статьи:

Складские свидетельства

Складское свидетельство – это ценная бумага, являющаяся формой договора хранения. Схема его выдачи обычно такова: владелец товара сдает его на склад на хранение, склад выдает ему ценную бумагу – складское свидетельство, удостоверяющую фак ...

Основные направления анализа ликвидности баланса банка и платежеспособности

банка

Оценке платежеспособности банка обычно предшествуют последовательное изучение состояния активов и обязательств по однородным группам, выявление их качественных характеристик, влияющих на прибыль и уровень капитализации банка. Анализ качес ...

Ипотечное кредитование глазами заемщика

Условия программы ипотечного жилищного кредитования достаточно широки и приемлемы, существует огромное количество агентств ипотечного кредитования, банков, которые готовы осуществить ипотечные выплаты, но, тем не менее, во время оформлени ...