Методика анализа результативности банковской деятельности начинается с анализа доходов и расходов и завершается исследованием прибыли.

Анализ банковской деятельности с точки зрения ее доходности позволяет руководству сформировать кредитную и процентную политику, выявить менее прибыльные операции и разработать рекомендации возможного получения банком больших доходов.

Рассмотрим составляющие валового дохода.

Таблица 1 Динамика структуры валового дохода.

|

Показатели |

2006г. тыс.руб. |

% |

2007г. тыс.руб |

% |

Отклонение |

|

Процентный доход |

357 017 |

43,6 |

312 439 |

53,9 |

+10,3 |

|

Непроцентный доход |

462 719 |

56,4 |

267 228 |

46,1 |

-10,3 |

|

Итого валовой доход |

819 736 |

100 |

579 667 |

100 |

- |

Как видно из таблицы 1 доля дохода в структуре валового дохода процентного и непроцентного практически на одном уровне. К 2006 году величина процентного дохода немного больше непроцентного дохода.

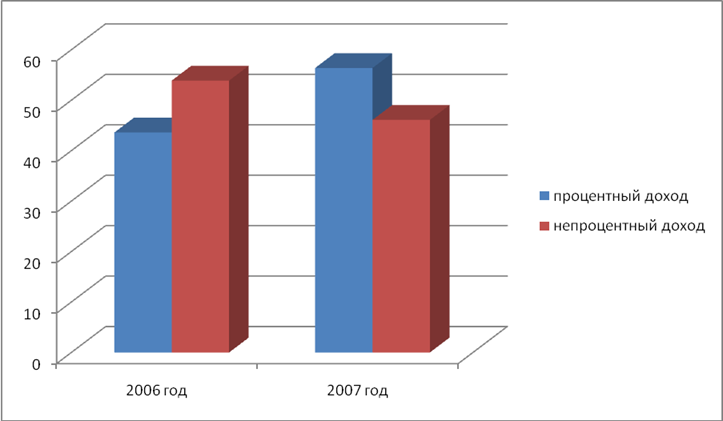

Динамику структуры валового дохода наглядно на протяжении двух лет можно увидеть в рисунке 1.

Рисунок 1 Диаграмма динамики структуры валового дохода

Таким образом, доля процентного дохода к концу 2007 года увеличилась на 10,3 пункта. В абсолютном выражении процентные доходы снизились на 12,5% , но большее снижение на общую сумму доходов оказали беспроцентные доходы, сократившиеся на 42,2%

, но большее снижение на общую сумму доходов оказали беспроцентные доходы, сократившиеся на 42,2%  , что в 1,7 раза по отношению к 2006 году ниже. Снижение валовых доходов произошло на 29,3%

, что в 1,7 раза по отношению к 2006 году ниже. Снижение валовых доходов произошло на 29,3%  , т.е в 1, 4 раза меньше по отношению к 2006 году.

, т.е в 1, 4 раза меньше по отношению к 2006 году.

Следующий шаг в анализе – выявить за счет каких статей произошло снижение доходов.

Решающее влияние на снижение доходов оказало уменьшение суммы беспроцентного дохода на 42,2%, в основном, в результате снижения доходов от операций с иностранной валютой на 52%, но также значительное сокращение доходов произошло из-за сокращения процентного дохода - на 12,5%. В целях получения максимальной прибыли в современных условиях банки расширяют целый комплекс платных услуг и прочих нетрадиционных операций. При общем снижении доходной базы банка нужно отметить увеличение поступлений по комиссиям и услугам банка на 46,8%, также других текущих доходов – 159% и от операций с ценными бумагами – 236%, но учитывая их незначительную долю в структуре доходов (0,03-4,9) особого влияния на увеличение валового дохода не оказали.

Расходы коммерческого банка – это затраты денежных средств банка на выполнение операций и обеспечение функционирования банка. Анализ расходов в целом осуществляется прежде всего с выявления части процентных и непроцентных расходов.

Таблица 3 Динамика структуры расходов банка.

|

Показатели |

2006г. тыс.руб. |

% |

2007г. тыс.руб. |

% |

Откло-нение |

|

Процентный расход |

158 118 |

18,7 |

132 184 |

28,9 |

+10,2 |

|

Непроцентный расход |

686 269 |

81,3 |

325 590 |

71,1 |

-10,2 |

|

Итого валовой расход |

844 387 |

100 |

457 774 |

100 |

- |

Актуальные статьи:

Устойчивость банковской системы

Банковская система Республики Беларусь является составным элементом в процессе реализации денежно-кредитной политики.

Развитие и укрепление банковской системы Республики Беларусь в 2005г. было направлено на повышение ее устойчивости, реш ...

Составление и представление бухгалтерской отчетности

Страховая организация составляет квартальную и годовую бухгалтерскую отчетность нарастающим итогом с начала отчетного года. При этом квартальная бухгалтерская отчетность является промежуточной.

Годовая бухгалтерская отчетность составляет ...

Кредитные операции и их виды. Кредитная политика банка

Основной удельный вес в активных операциях занимают учетно-ссудные (кредитные) операции, при помощи которых банки превращают временно свободные, бездействующие средства клиентов в работающие активы, стимулируя тем самым процесс общественн ...